欧宝体育官方登录

海通国际:给予东方电缆增持评级目标价位611元

发表时间: 2024-10-05 作者: 通讯电缆

海通国际证券集团有限公司杨斌,余小龙近期对东方电缆进行研究并发布了研究报告《二季度业绩略超市场预期,海上风电保持高景气度》,本报告对东方电缆给出增持评级,认为其目标价位为61.10元,当前股价为45.9元,预期上着的幅度为33.12%。

2024Q2营收同比增加22.55%,业绩总体略超市场预期。2024年上半年公司实现盈利收入40.68亿元,同比上升10.31%,实现归母净利润6.44亿元,同比上升4.47%;单季度来看,2024Q2实现盈利收入27.58亿元,同比增加22.55%,实现归母纯利润是3.81亿元,同比增加5.54%。毛利率方面,2024年上半年公司综合毛利率为22.43%,同比下降6.19pcts;净利率为15.83%,同比下降0.89pcts。总体业绩符合市场预期。

业务拆分:2024上半年陆缆系统实现收入22.94亿元,同比增长25.91%,约占公司营收的56%;海缆系统及海洋工程实现收入17.69亿元(其中海缆系统14.85亿元,海洋工程2.84亿元),同比下降5.01%,占公司营收的44%。

在手订单充沛,海外业务布局逐步深入。公司海外海缆订单拓展迅速,2024年上半年中标1.5亿元的英国SSE公司海缆项目和18亿元的Inch Cape首个英国超高压220kV海缆项目。同时,公司在上半年内完成了对英国海缆公司XLCC、Xlinks的投资,进一步拓展海外布局,提升国际知名度。报告期内,公司实现海外收入6.88亿元,截止2024年8月12日,公司在手订单89.05亿元,其中海缆系统29.49亿元,陆缆系统45.23亿元,海洋工程14.33亿元,海外订单占比近29%。

“十四五计划”持续推进,预计下半年国内海风订单集中释放。2024年上半年海上风电新增装机量为0.83GW,同比微降。下半年为海上风电项目开工景气周期,同时为推进完成“十四五规划”的海上风电装机目标,近日各省多个海上风电项目获得核准或批复,青洲五、七进入环评阶段,下半年有望开工。

欧洲海上风电拓展迅速,海缆需求增长空间充足。根据WindEurope的预测,2024年欧洲海上风电新增装机量预计为5GW,同比增长32%,2024-2030年复合增速预计达35.8%。目前,欧洲海缆企业的本土产能已不足以满足当地需求,供需缺口主要由国内企业和日韩企业弥补,未来海缆需求增长空间充足。

盈利预测与投资建议:基于公司2023公司订单增速和海上风电装机节奏,我们维持公司2024-2026年实现营业收入分别为87.1/107.5/127.4亿元,对应归母纯利润是13.7/18.7/21.5亿元的预测,维持目标价61.1元/股及“优大于市”评级。

风险提示:1、风电装机没有到达预期;2、电网投资及有关政策没有到达预期;3、原材料价格大大上涨和价格竞争;4、贸易摩擦。

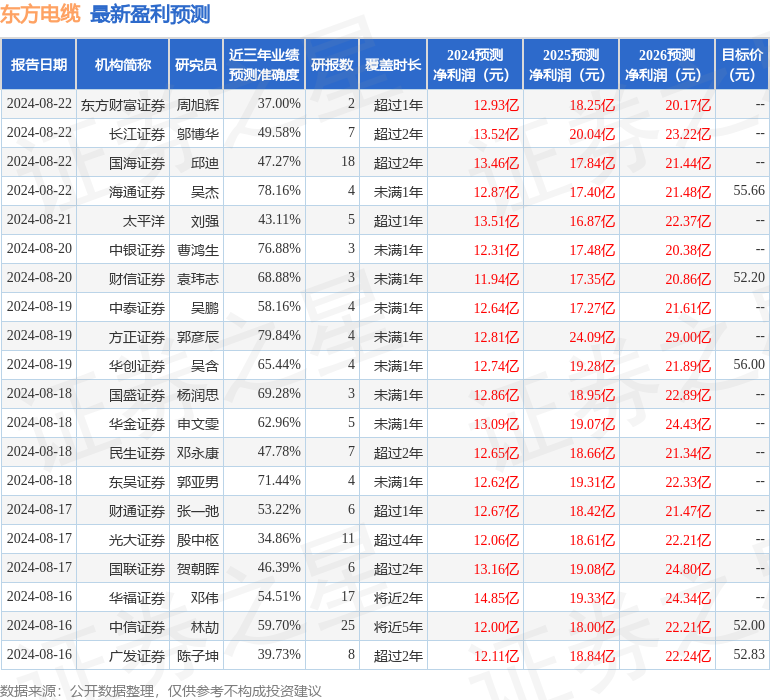

证券之星数据中心根据近三年发布的研报数据计算,方正证券郭彦辰研究员团队对该股研究较为深入,近三年预测准确度均值为79.84%,其预测2024年度归属净利润为盈利12.81亿,根据现价换算的预测PE为24.68。

该股最近90天内共有32家机构给出评级,买入评级23家,增持评级9家;过去90天内机构目标均价为54.48。

证券之星估值分析提示东方电缆盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。

- 上一篇:起帆电缆:不向下批改“起帆转债”转股价格

- 下一篇:厨房机械产品常识科遍及消费提示

皖公网安备 京ICP备08003592号-2

皖公网安备 京ICP备08003592号-2